A regra básica é: antes de pensar em buscar investidores, aprenda um mínimo sobre investimento de capital de risco e faça uma avaliação do seu negócio.

Uma avaliação correta facilita investimentos e reduz perda de tempo e stress nas negociações.

Às vezes, os investidores tendem a superestimar ou subestimar o valor justo das startups, provavelmente apenas um punhado está ciente de como exatamente essas startups criariam valor e o restante especula o potencial delas. Todo iniciante sonha em tornar sua startup a próxima grande história de sucesso. Eles ficam tão concentrados em fixar um número em suas startups, que não sabem muito bem se suas startups têm o potencial de perturbar o mercado ou resolver problemas de massa maior para realmente exigir uma avaliação tão alta.

Mas como se determina o valor se não se compartilha o apego sentimental e a previsão do empreendedor iniciante. A valorização de uma startup continuará sendo um mistério para todos? Ou é apenas um número mágico, como afirmado por muitos. Ou talvez seja necessário ser um especialista em avaliação para decodificar esse número.

Para startups com faturamento, a proposição tradicional geral é que, se uma empresa está perdendo dinheiro em todas as transações que realiza, o modelo de negócios não é sustentável. No entanto, isso pode não ser mais verdadeiro, dado que hoje os investidores olham para o potencial a longo prazo e não apenas para as gratificações de curto prazo. Da mesma forma, as abordagens tradicionais de avaliação podem não ser capazes de refletir o valor justo dessas startups de tecnologia. Qual é a utilidade que se vê ao investir em uma startup é enigmática e sujeita a um número infinito de questões como, mas … se … A valorização dessas startups continua sendo um mistério.

A verdade é que a avaliação da Startup requer uma infinidade de fatores macro e micro com uma pitada de intuição e outra de sentimento. Por isso, neste post fazemos uma tentativa humilde para resumir as principais abordagens de avaliação globalmente aceitáveis utilizadas por investidores anjo e fundos de capital de risco para avaliar startups.

Avaliando startups em estágio inicial (early-stage) que podem não estar gerando receitas (pre-revenue)

Não existe ciência exata para calcular a avaliação de uma startup antes que ela tenha gerado lucros significativos ou quaisquer lucros nesse sentido. O cerne de uma avaliação decorre da luta entre o desejo do empreendedor de o investidor calcular o valor da empresa com base em seu valor futuro e o instinto do investidor em valorizá-la com base em seu valor atual. Nenhuma das abordagens é objetivamente certa ou errada. Na maioria dos casos, a avaliação de uma empresa em estágio inicial fica em algum ponto intermediário. O valor mutuamente acordado geralmente reflete uma série de fatores, incluindo, entre outros: o modelo de negócios, o nicho de mercado, o valor da propriedade intelectual, o número de usuários atuais, o número de clientes atuais, receitas totais, curva de crescimento da receita etc.

Também reflete o poder de negociação relativo de cada parte envolvida. Em última análise, isso significa que, dado o desequilíbrio entre o número de empresas que procuram investimento, o financiamento geral disponível e o número de investidores com fundos para investir, no final, a avaliação atribuída a uma empresa tende a refletir mais de perto o preço que os investidores estão dispostos a pagar.

A importância do Setor de atuação

Um dos maiores determinantes do valor de uma startup é a força de mercado do setor em que atua. Quando um investidor decide se deve investir, geralmente mede qual será o tamanho provável da saída (exit) para uma empresa do seu tipo e setor e depois julga quanto capital é necessário para atingir a meta de retorno sobre o investimento (ROI).

Temos setores “quentes” como por exemplo: Fintech ou Healthtech (sustentáveis e utilizando Inteligência Artificial), que podem obter uma avaliação mais alta do que outra empresa no mesmo estágio de um setor diferente. Por outro lado, se operar em um espaço em que o mercado de seu setor está decrescendo e com perspectivas estagnadas, o valor que um investidor está disposto a pagar pelo patrimônio da empresa será substancialmente reduzido, apesar de quaisquer sucessos passados ou presentes.

O que é preciso ter em mente é que um investimento em uma startup é uma transação de mercado, na qual cada lado precisa acreditar que está ganhando valor apropriado pelo que está investindo. Como o investidor está investindo uma quantia de $X e recebendo Y% de participação em troca, o efeito é criar uma equação matemática, na qual é possível inserir X (a quantia que o investidor está disposto a pagar) e Y (a porcentagem da empresa que empresário está disposto a entregar) para calcular o valor da empresa.

Veja duas formas diferentes de satisfazer essa equação, com $X sendo o valor do investimento, Y% o percentual de participação acionária e V é a avaliação da empresa: $X / V = Y% e X / Y% = V. Se você conseguir negociar isso, então você tem um acordo.

As perspectivas do investidor e do empreendedor

Acertar a economia de um investimento inicial é o aspecto mais desafiador do investimento anjo e, inversamente, acertar na perspectiva do empreendedor não deixa de ter seus desafios.

Intuitivamente, a essência de ganhar dinheiro como investidor anjo é comprar uma participação acionária em uma empresa ainda jovem, sem comprovação e baixo custo, e vendê-la em uma data posterior, quando a empresa tiver alcançado sua visão e demonstrado seu aumento de valor. Um investidor decidirá quanto vale uma empresa com base em muitos fatores, incluindo até que ponto a empresa chegou (plano de negócios, MVP, se lucrativo ou no caminho) e até onde ela pode ir (tem potencial para se tornar um negócio de um bilhão de reais. Vide os casos das Startups brasileiras de sucesso e como chegaram lá.

Ao fazer sua avaliação de investimento, o investidor pode usar uma abordagem de cima para baixo – onde o investidor, sabendo qual porcentagem possuirá após o investimento e prevendo um valor de saída da sua empresa, pode estimar o retorno sobre o investimento dele; ou usar uma abordagem de baixo para cima – que considera a avaliação média de entrada para empresas de um determinado tipo e estágio e, em seguida, avalia a sua empresa em relação a essa média de entrada.

Do ponto de vista do empreendedor, se o valor real do que eles criaram até agora é de 600.000 reais e a empresa precisa de um investimento adicional de 3,4 milhões de reais, criando uma avaliação pós-monetária de 4 milhões de reais, então a matemática indicaria que o investidor deveria ter uma participação de 85% da empresa, deixando o empresário com apenas 15%, ou menos, depois de rodadas futuras de financiamento. Nesse caso, as chances são de que ele ou ela não esteja disposto a assumir tal perda de propriedade e, em vez disso, liquide a empresa e inicie um novo projeto. Além disso é altamente improvável que qualquer investidor em estágio posterior que ingresse na rodada deseje que o fundador possua uma porcentagem tão pequena, pois isso provavelmente desincentivará o empreendedor a expandir seus negócios.

Em suma, os investidores anjos devem receber um desconto para mitigar o risco e incentivá-lo, mas não tanto quanto sobrecarregar a porcentagem de propriedade do empreendedor. Todos os fatores discutidos tornam a avaliação de um negócio complicada e subjetiva, apesar dos vários elementos quantitativos que desempenham um papel. Dito isto, houve muitas tentativas de desenvolver modelos normalizados que podem ser usados para fornecer um ponto de partida para a avaliação.

Alguns métodos de avaliação usados por investidores anjos e de capital de risco

É importante, neste estágio, fazer a distinção entre metodologias de avaliação pré e pós-receita para entender o valor de uma Startup. O uso de tais métodos depende do estágio de um negócio e de dados disponíveis no mercado e / ou setor em que a Startup opera (ganhos / receita / múltiplas aquisições). Aqui focaremos em métodos pré-receita, voltados mais para os negócios em estágio inicial.

Decidir como avaliar empresas pré-receita é difícil. Há muitos sinais a serem processados e, mesmo depois de levar em consideração todos eles, a estimativa final é de arte e ciência. Decidir quanto uma startup deve valer é como decidir quanto uma pintura única deve valer: existem diretrizes para levá-lo na direção certa, mas no final você está basicamente dando um palpite. O que é pior: você realmente não sabe se seu palpite foi bom até muito tempo depois de fazer o investimento. Apesar desse aviso sombrio, existem heurísticas para calcular o valor de uma Startup – mesmo uma que ainda não faturou um real em receita. Vejamos os métodos mais comuns de avaliação globalmente aceitáveis utilizadas por investidores anjo e fundos de capital de risco para avaliar Startups.

1 – Método Scorecard

“Na construção de uma Startup, a qualidade da equipe é fundamental para o sucesso. Uma ótima equipe corrigirá falhas precoces do produto, mas o contrário não é verdadeiro” – Bill Payne

Também conhecido como método de Bill Payne, dá mais peso à qualidade da startup a partir de hoje e não às vendas incertas que ela pode gerar no futuro. Tal método não está isento de viés, pois o valor é mais ou menos dependente do julgamento do avaliador. Ele compara a empresa alvo aos empreendimentos típicos iniciados com financiamento por anjo e ajusta a avaliação média das empresas recentemente financiadas no setor, para estabelecer uma avaliação pré-monetária do alvo. Tais comparações só podem ser feitas para empresas no mesmo estágio de desenvolvimento.

O primeiro passo é determinar a avaliação pré-monetária média das empresas de pré-receita no setor de negócios da empresa de destino. A avaliação pré-monetária varia de acordo com a economia e o ambiente competitivo para empreendimentos iniciais dentro de um setor. Na maioria dos setores, para Startups que ainda não geram receitas, a avaliação pré-monetária não varia muito significativamente de um setor comercial para outro.

As avaliações pré-monetárias variam de R$ 500.000 a R$ 2m para empresas de pré-receita e estágio semente.

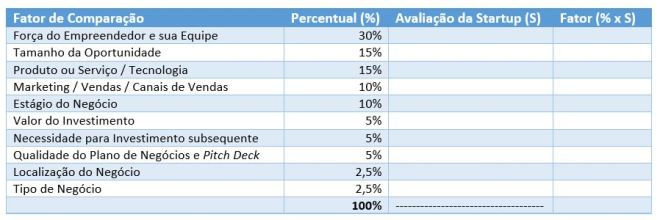

O próximo passo é comparar a empresa-alvo com a sua percepção de negócios semelhantes feitos no setor, considerando o seguinte:

- força da equipe de gerenciamento: experiência e conjunto de habilidades dos fundadores, flexibilidade dos fundadores, integridade da equipe de gerenciamento;

- tamanho da oportunidade: tamanho do mercado para o produto ou serviço da empresa, cronograma para aumento (ou geração) de receitas, força da concorrência;

- produto ou serviço: definição e adequação do produto / mercado, caminho para a aceitação, barreiras à entrada; e

- canal de vendas, estágio dos negócios, tamanho da rodada de investimentos, necessidade de financiamento, qualidade do plano de negócios e apresentação do negócio (pitch deck).

Aqui está uma seção de uma planilha de avaliação típica que foi desenvolvida para avaliar a força relativa das empresas-alvo:

Para cada fator de comparação, como o mostrado acima, há um conjunto de perguntas de múltipla escolha para responder sobre sua empresa. As respostas dão uma pontuação no intervalo de -3 (pior) a +3 (melhor). Você multiplica essa pontuação pelo intervalo de fatores de comparação (veja abaixo), para atribuir uma ponderação a cada seção, depois soma o fator total e multiplica-o pela avaliação pré-monetária média do seu setor, fornecendo sua avaliação estimada.

Veja um texto (em inglês) com mais detalhes do Método Scorecard.

2 – Método Venture Capital

Este método, também conhecido como Capital de Risco, foi descrito pela primeira vez pelo professor Bill Sahlman da Harvard Business School em 1987, o conceito é simples e deriva das seguintes equações:

- Se: ROI = valor de saída / avaliação pós-dinheiro;

- Então: Avaliação pós-dinheiro = valor de saída / ROI antecipado.

Isto significa que o valor de saída é o preço de venda previsto para a empresa em algum momento no futuro – suponha que 5 a 8 anos sejam a média para participação em Startups em fases iniciais. O preço de venda pode ser estimado estabelecendo-se uma expectativa razoável de receita no ano da venda e, com base nessas receitas, estimando os ganhos no ano da venda.

Por exemplo. uma empresa SaaS com receita de R$ 20 milhões na saída pode esperar ter ganhos pós-impostos de 15% ou R$ 3 milhões. Usando índices de PE (Private Equity) específicos e disponíveis do setor (preço para ganhos), um índice de PE de 15x para essa empresa de SaaS forneceria um valor terminal estimado de R$ 45 milhões.

ROI antecipado: como todos os investimentos devem demonstrar a possibilidade de um retorno de 10 a 40x (conforme as normas do setor para investimentos em estágio inicial), vamos assumir 25x, por exemplo. Agora podemos usar essas informações para calcular a avaliação pré-monetária.

Supondo que nosso empreendedor de SaaS precise de R$ 500.000 para obter um fluxo de caixa positivo e cresça organicamente a partir de então, eis como se pode calcular a avaliação pré-monetária dessa transação:

Avaliação pós-investimento de dinheiro: R$ 45m / 25x = R$ 1,8m

Avaliação pré-pagamento: R$ 1,8m – R$ 500.000 = R$ 1,3m

E se houver necessidade de investimentos subsequentes? Uma maneira fácil de ajustar a avaliação pré-monetária da rodada atual é reduzi-la pelo nível estimado de diluição de investidores posteriores.

Veja um texto (em inglês) com mais detalhes sobre o Método Venture Capital.

3 – Método Dave Berkus

Dave Berkus é um palestrante amplamente respeitado que investiu em mais de 80 empreendimentos. O modelo de Dave apareceu pela primeira vez em um livro publicado por Howard Stevenson, de Harvard, em meados dos anos 90, e tem sido usado por investidores anjos desde então.

A versão mais recente, atualizada em 2009, começa com uma avaliação pré-monetária de zero e depois avalia a qualidade da empresa-alvo à luz das seguintes características:

Observe que os números são o máximo para cada classe, portanto, uma avaliação pode ser de R$ 800.000 (ou menos) tão facilmente quanto R$ 2,0 milhões. Além disso, Dave nos lembra que seu método “foi criado especificamente para os investimentos iniciais, como forma de encontrar um ponto de partida sem depender das previsões financeiras do fundador”.

Veja um texto (em inglês) com mais detalhes do Método Dave Berkus.

4 – Soma de Fatores de Risco

Essa abordagem considera um conjunto muito mais amplo de fatores na determinação da avaliação pré-monetária das empresas de pré-receita. A Ohio Tech Angels, que desenvolveu esse método, descreve-no da seguinte maneira…

“Refletindo a premissa de que quanto maior o número de fatores de risco é maior o risco geral, esse método obriga os investidores a pensar nos vários tipos de riscos que um determinado empreendimento deve gerenciar para obter uma saída lucrativa. Obviamente, o maior é sempre o ‘risco de gerenciamento’, que exige mais consideração em qualquer empreendimento. Além do nível de risco de gerenciamento, este método solicita que seja avaliado outros tipos de risco.”, como: estágio do negócio, legislação e risco político, risco de fabricação, risco de vendas e marketing, risco de financiamento e aumento de capital, risco de concorrência, risco de tecnologia, risco de litígio, risco internacional, risco de reputação, potencial saída lucrativa.

Cada risco (acima) é avaliado da seguinte forma:

- +2 = muito positivo para o crescimento da empresa e execução de uma saída lucrativa

- +1 = positivo

- 0 = neutro

- – 1 = negativo para o crescimento da empresa e execução de uma saída lucrativa

- – 2 = muito negativo

A avaliação pré-monetária média das empresas de pré-receita em seu setor é então ajustada positivamente em R$ 200.000 por cada +1 (+ R$ 400.000 para +2) e negativamente em R$ 200.000 para cada -1 (R$ 400.000 para -2).

Combine os Métodos

Em resumo, as boas práticas sugerem o uso de pelo menos três métodos para estimar a avaliação pré-monetária apropriada. Se todos derem aproximadamente o mesmo número, basta calcular a média dos três. Se um for um discrepante, então calcule a média dos outros dois, use alternativamente um quarto método na tentativa de aproximar três deles.

Cuidados nas Avaliações

Como mencionado, aperfeiçoar a arte de avaliar seus negócios com a avaliação “certa” não deixa de ter seus desafios. Para aumentar ainda mais, é importante manter-se cauteloso com os perigos em avaliar sua empresa por um valor muito alto ou muito baixo.

Existem muitos “anjos de Hollywood” por aí que são facilmente impressionados por ideias brilhantes que você provavelmente pode convencê-los a dar-lhe dinheiro. Infelizmente, esses anjos são bastante binários em seus investimentos. É um grande sucesso ou não é. Isso levou a avaliações mal elaboradas, que no início podem excitar os fundadores, mas acabam prejudicando a empresa e os investidores iniciais, porque é muito difícil de alcançar as metas financeiras esperadas. Isso pode levar a reduções de financiamento que esmagam emocionalmente o empreendedor e os investidores iniciais, mas também financeiramente, forçando uma diluição excessiva neles. Não sobrecarregue a Startup com avaliações irrealistas que tornarão impossível para os fundadores garantir financiamento adicional.

Por outro lado, doar muito capital sem um valor claro da empresa pode significar que você fez isso cedo demais. Dê uma olhada na mesa de boné; se você doou demais após o investimento inicial, será possível fazer com que agora haja muito pouco patrimônio para manter o fundador devidamente incentivado; uma situação que nenhum investidor deseja ver. Mesmo que os fundadores estivessem dispostos a avançar com tão pouco patrimônio, simplesmente não é viável a longo prazo. Provavelmente haverá outra rodada com mais diluição. Se você se encontra nessa situação, embora seja uma situação desafiadora (que pode ser incômoda na sua próxima reunião de família), existe uma solução – volte para sua família e amigos ou para os primeiros anjos que investiram primeiro e diga “temos um problema , não podemos arrecadar dinheiro porque fomos muito generosos com você. Demos muito da empresa por muito pouco, então agora precisamos pedir que você reduza a sua participação na empresa”. Será uma conversa dolorosa de início, mas pode muito bem fazer a diferença para salvar sua empresa mais tarde.

No entanto, todo o trauma poderia ter sido evitado se os fundadores pensassem estrategicamente sobre as várias etapas de investimento que precisariam à medida que evoluíam.

Considerações finais

Lembre-se de uns itens básicos sobre avaliações e negociações:

- No geral, investidores só investem em ideias implementadas.

- Avaliações nada mais são do que estimativas formalizadas.

- Avaliações nunca mostrarão o verdadeiro valor de sua empresa.

- Mas as avaliações ajudam a construir o raciocínio por trás de uma futura negociação.

- Tais avaliações apenas mostram duas coisas:

1. Quanto o mercado está disposto a investir em seus negócios; e

2. Quanto você está disposto a aceitar por isso? - As avaliações são apenas introduções teóricas úteis em um jogo de oferta e demanda – quanto maior o interesse, maior o preço, mais fácil a negociação. Não considere um insulto se suas avaliações diferirem das da outra parte, isto apenas te ajudará a negociar.

- Na negociação com o investidor, tenha em mente: Quanto você necessita de investimento ($) e quanto está disposto da fornecer em participação no negócio (%), em inglês equity. É importante saber explicar em que será utilizado o dinheiro do investimento, de que forma e em que tempo (forecast); além de quanto já foi investido no negócio, de que forma e por quem.

Se precisar de Consultoria na avaliação de sua Empresa ou Startup, entre em contato.

Se gostou, por favor, compartilhe. Abraço, @neigrando

Sobre mim:

Nei Grando é diretor executivo da STRATEGIUS, teve duas empresas de tecnologia, é mestre em ciências pela FEA-USP com MBA pela FGV, organizador e autor do livro Empreendedorismo Inovador, é mentor de startups e atua como consultor, professor e palestrante sobre estratégia e novos modelos de negócio, inovação, organizações exponenciais, transformação digital e agilidade organizacional.

Detalhes: aqui, Contato: aqui.

Referências:

Este artigo teve como base os artigos “The Art of Startup Valuation: A Guide for Early-Stage and Pre-Revenue Startups”, by Seedrs; e ”The World of Startup Valuations Magic Mystery or Craft”, by RBSA Advisors (2019) e outros.

Abaixo alguns links que complementam o conteúdo do artigo e os métodos apresentados:

- Venture Capital

- Scorecard Valuation Methodology (Rev 2019): Establishing the Valuation of Pre-revenue, Start-up Companies, by Bill Paine (Frontier Angels)

- Valuations 101: The Dave Berkus Method

- The Berkus Method – Valuing the Early Stage Investment

- Precedent Transactions Valuation

- Book value

- Discounted cash flow

- First Chicago Method

- The Venture Capital Method

- Price-to-Earnings Ratio – P/E Ratio

Alguns Livros sobre o assunto:

- Investidor anjo: Como conseguir investidores para seu negócio, por Cassio Spina

- SMART MONEY: A arte de atrair investidores e dinheiro inteligente para seu negócio, por João Kepler

- Founder’s Pocket Guide: Startup Valuation, by Stephen R Poland

- Mastering the VC Game, by Jeffrey Bussgang (general partner at Flybridge Capital Partners)

- Fundamentals of Venture Capital, by Joseph W. Barlett

Veja também:

- Descrição do Canvas de Diagnóstico 360° de uma Startup (método Bell-Mason de VC)

- Levantando dinheiro para a Startup

- Preparando e Validando a Tese de Investimento da Startup

- Dinheiro – Questões que os Investidores perguntam aos Empreendedores

- Slides da apresentação sobre Plano de Negócios, Pitch e MVP, que ministrei na Digital House

- Finanças para Startups

- Novas Formas de Engajamento entre Corporações e Startups 🚀

- A Importância da Modelagem de Negócios

- O Modelo de Desenvolvimento do Cliente

- Um pequeno Guia para Startups em suas fases iniciais

- VALUATION: Avaliação de Empresas e Startups

- …

O método de avaliação dos 4 elementos Bell-Mason VC – diagnóstico:

1. As cinco etapas do crescimento da empresa

2. As doze dimensões medidas para avaliar uma Startup

3. As regras usadas para avaliar cada dimensão

4. Um gráfico relacional plotado contra o modelo ideal para o sucesso

As Doze Dimensões, para avaliação de startups, estão agrupadas em 4:

– Tecnologia / Engenharia, Manufatura e Produto

– Plano de negócios, Marketing e Vendas

– CEO, Equipe e Conselho de Administração

– Caixa, capacidade financeira e operações / controle

Passos do Processo de Negociação:

1. Abordagem

2. Oferta

3. Necessidade

4. Reivindicações

5. Due Diligence

6. Principais Termos

7. Negociação e Acordo

“Quando você pode medir o que está falando e expressá-lo em números, você sabe algo sobre isso: mas quando não pode expressá-lo em números, seu conhecimento é de tipo escasso e insatisfatório: pode ser o começo do conhecimento, mas em seus pensamentos você mal avançou para o estágio da ciência.” – William Thompson, Lord Kelvin

Todo bom assunto igual esse seu abordando Startups deve ser lido relido e lido de novo Nei, eu gostei e eu super recomendo